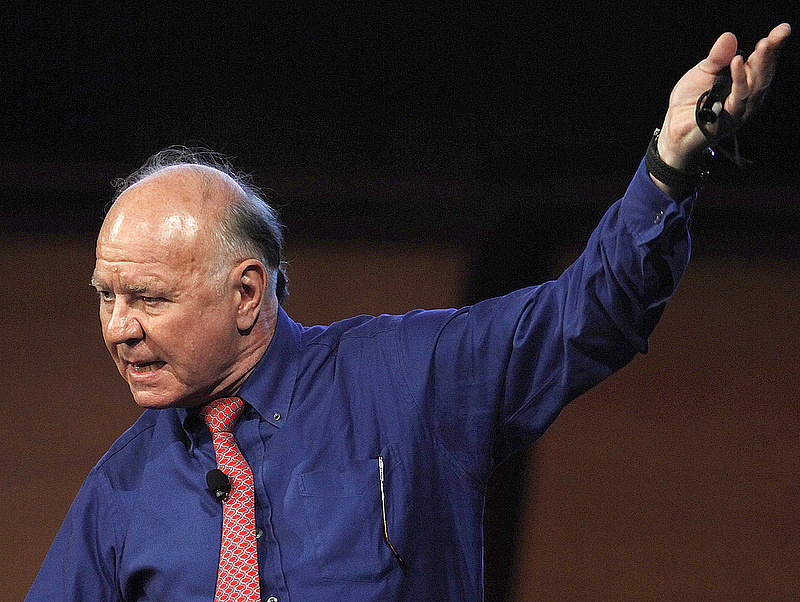

Szokás szerint meglehetősen borús képet festett Marc Faber, neves befektető a világgazdaságban zajló folyamatokról egy interjúban. A The Epoch Times-ban megjelent beszélgetésben Faber elmondta, a piacokat jelenleg elképesztő mértékben manipulálják a világ vezető jegybankjai, s hogy ez a manipuláció meddig tarthat, nehéz megmondani.

Minden a jegybankoké és az államé lehet

Rámutatott: Harihuko Kuroda, a Bank of Japan kormányzója már korábban kifejtette, hogy a monetáris inflációnak nincs határa. Ez annyit tesz, hogy bármeddig képesek fenntartani a kvantitatív lazítást, s a jegybank által teremtett pénzből akármennyi részvényt és kötvényt vásárolhatnak. Ennek persze Faber szerint rossz vége lesz, de senki sem tudja megmondani, hogy mikor.

A Bank of Japan máris ott tart, hogy a japán tőzsdén jegyzett alapok több, mint 50 százalékát birtokolja. Ezeken keresztül, közvetve már a japán részvények 20 százalékának a jegybank a végső tulajdonosa, s ez az arány bármeddig emelkedhet. Ez oda vezethet, hogy végső soron állami tulajdonba és állami irányítás alá kerül a legtöbb vállalat, a termelés és a fogyasztás is.

A baj az, hogy a jegybankárok nem elég okosak ahhoz, hogy megértsék, milyen hosszabb távú következményei lehetnek annak, amit jelenleg művelnek - folytatta Faber. Csak az inflációt figyelik, azt nem, hogy döntéseik hogyan befolyásolják az átlagos emberek életszínvonalát, vagyoni helyzetét.

Ezért nincs még hiperinfláció

Ha a korlátlan pénznyomtatás olyan helyen indul be, mint például Zimbabwe, akkor az árfolyam gyorsan összeomlik a többi devizával szemben s a hiperinfláció azonnal érezhető lesz. Azonban ha az ECB, a Fed, a Bank of Japan és a Bank of England egyszerre nyomtatnak pénzt, egymással egyeztetve és összhangban, akkor a devizák egymással szemben nem fognak összeomlani, ez történik most.

Persze a pénz, ahogy most ismerjük, ettől általánosan elértéktelenedik a többi eszközzel szemben, ennek máris szemtanúi vagyunk. A pénzzel szemben az összes nagyobb eszközosztály jelentősen felértékelődött az elmúlt 30 évben, legyenek azok részvények, kötvények, ingatlanok vagy a nemesfémek - hívta fel a figyelmet Faber.

Ráadásul az inflációt mérő hagyományos mutatók sem pontosak. Nonszensz azt állítani, hogy az Egyesült Államokban évi egyszázalékos a pénzromlás üteme, a megélhetési költségek egy átlagos család számára ennél jóval nagyobb ütemben emelkedtek, akár a biztosítási, akár a közlekedési akár az iskoláztatási költségeket nézzük. Ezt persze a jegybankárok nem figyelik.

Szerinte ez komoly problémákhoz fog vezetni, a növekvő társadalmi egyenlőtlenségek a populistább politikusokat a gazdagok ellen fordíthatják, mondván, ők egyre jobban élnek, s ez okozza az átlagember elszegényedését. Azonban nem a gazdagok a hibásak, hanem a jegybankárok. Faber szerint ez nagyjából egy ötéves távlatban komoly problémákat okoz majd az Egyesült Államokban.

Hová érdemes menekülni?

A guru szerint a legtöbben látják azt, hogy ez az egész rossz véget fog érni. Azt azonban nehéz előre jelezni, hogy mikor. Ezért nem megfelelő befektetési politika azt mondani, mindent készpénzben kell tartani. Mivel a pénznyomtatás folytatódik, ezért az eszközárak az egekbe is emelkedhetnek, lehet az összeomlás előtt akár 100 ezer pont is a Dow Jones Industrial.

Faber úgy véli, amíg a pénznyomtatás tart, addig bármi jó befektetés lehet, amiből korlátozott a kínálat, legyen az arany, ritka autó, festmények, ingatlanok. A lényeg, hogy megfelelően kell diverzifikálni.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Alfatrader - általános szöveg

Ha forex, akkor AlfaTrader. Magyar ügyfélszolgálat, angol befektetési számla biztonsága.

Ügyfeleknek VIP TraderSzoba tagság.

A cikk a CEMP cégcsoport szolgáltatását is népszerűsíti.

Legolvasottabb

Pofátlan csalás terjed, megnyomta a vészcsengőt a rendőrség

Bedönti egy napra az árait a Wizz Air, filléres utakat kínál

Zuhan a bitcoin, és nem véletlenül

Újabb extraprofitadó jöhet, százmilliárdos mesterséges alapot hoznának létre

Így utazhatunk ingyen az új katamaránnal Badacsony és Fonyód között