- A Transferwise, pontosabban immár a Wise az egyik legnagyobb technológia IPO-ként jelent meg a sajtóban. Mik a tervek ezzel a lépéssel, mire kell a friss forrás?

- Pontosítanom kell, a Wise lépése nem egy hagyományos tőzsdei bevezetés volt, és ez tőkebevonással sem járt. Az Egyesült Királyságban végeztünk egy közvetlen tőzsdei jegyzést július elején. Egy IPO esetében egyből a cégnek egy bizonyos tulajdonhányadát a tőzsdére viszi az adott vállalat, ez önmagában egy érdekes játszma, ami a tőkebevonásra szolgál. A Wise esetében erre nincs szükség, a cégnek egészséges árbevétele van, évek óta profitábilisan működik, így ezen a csatornán nincs szükség újabb tőkeforrásra. Nagyon jól sikerült ez a tőzsdei belépés, büszkék is vagyunk rá. Ilyen jegyzést a technológia szektorban eddig leginkább az Egyesült Államokban tudtak megoldani, a Wise esete ezért is különleges.

- Ha nem tőkebevonás, akkor mi volt a cél?

- Ez egy jó kérdés. Azt tudtuk, hogy valamikor a jövőben tőzsdei vállalattá válunk, ez egy természetes pálya a cég fejlődésében. Nem célunk, hogy eladjuk a vállalatot, eddig zárt befektető körben működött a cég, kockázati tőkefektetőktől jöttek a fejlesztési források, és olyan rendszerben működünk, hogy minden munkavállaló részvényes is a vállalatban. Ezeknek a részvényeknek a piacravitele már dollár százmilliókat tud kitenni. Önmagában a nyilvános kereskedés felé való lépés a jövőre nézve való likviditás alapjait teremti meg.

- Vannak terveik összeolvadni akár nagybankokkal, akár a pénzpiaci szektorhoz szervesen nem kapcsolódó tech cégekkel?

Egyelőre jól működik a saját üzleti modellünk, nincsenek felvásárlási terveink.

- A maga módján célzott az üzleti modelljük, így láthatják azt is, hogy jelenlegi formájában meddig lehet eljutni. Mit tekintenek most a plafonnak?

- Ez is egy jó kérdés. A kiinduló pont a magánemberek közötti pénzmozgás kielégítése volt, amit azóta már kiterjesztettünk a vállalati szektora. Ezzel együtt még most is csak 2,5 százalékát tudjuk magunkénak a globális pénzmozgásban a háztartások terén, úgyhogy bőven van még növekedési lehetőség itt is, az üzleti szektorban meg végképp. Nap mint nap felmerülnek újabb ötletek, fejlődési lehetőségek, de igazából a cég alapvető működésének a fejlesztése is kellő kihívást jelent.

Alapvetően a központi termékünkre fókuszálunk, egy olyan számlát, terméket fejlesztünk, ami a lehető leghatékonyabban kiszolgálja mindazok igényeit, akiknek határokon átnyúlva kell pénzt küldeni és fogadniuk. Ebben pedig bőven van még hova fejlődnünk, ez is az irány.

- Már volt több próbálkozás a fintech világában a tőzsdére menetelében. Ez trend lesz, vagy ez megmarad a nagyobb játékosoknak?

- Mindenképp látni fogunk több céget megjelenni a nyilvános kerekedésben. De szűkös az ablak amikor ezt az ugrást meg lehet tenni. A magam részéről nem biztatnék egyetlen céget sem, hogy tőzsdére menjen ha nincs erre felkészülve. Fontos az is, hogy hol működnek, melyik piacon akarnak működni és leginkább az, hogy milyen a tőkehelyzetük. A legtöbb cég ezen a téren még nem tudná megállni a helyét, nem működne egy hagyományos IPO.

- Nagyobb hányadát akarják lefedni a globális pénzforgalomnak, ez már a versenytársaiknak is eszébe jutott. A Wise estében mi a stratégia?

- A legfontosabb, hogy a lehető legjobb terméket nyújtsuk. Ennek a terméknek mindenhol elérhetőnek kell lennie, és meg kell feleljen néhány kulcsfontosságú elvárásnak. Első a költség. Jelenleg 7-8-szor kisebb díjjal működünk, mint egy hagyományos bank, nagyjából az összes tranzakciónk 40 százaléka azonnal átmegy. Nagyon jó a szájhagyomány útján terjedő hírünk (net promoter score), ami közel 80 ponton áll. Az új ügyfeleink kétharmada ajánlások miatt csatlakozik. Épp ezért kell továbbra is egy olcsó és könnyen használható terméket még jobbra fejlesztenünk.

A másik fontos előnyünk, hogy mostanra a bankok is elkezdték integrálni a szolgáltatásunkat a saját kínálatukba, ezzel újabb komoly piacszerzési lehetőségünk adódik.

- Akkor ez a modell működik az ügyfelek közötti hírveréssel anélkül, hogy agresszív marketing kampányokra fordítana cég?

- Ez részben kényszer is. Egy agresszív marketing büdzsével felégetnénk a tőkét, ez pedig a díjak emelését is hozná, ami szembemenne az üzleti modellel.

- Ha nem is tervezik jelenleg a cég eladását, érdeklődés vélhetően akad.

- Egy banknak sokkal egyszerűbb a szolgáltatásunkat integrálni a saját rendszerébe, mint felvásárolni a céget. Ez egy banknak praktikusan nem kerül semmibe, pár hete például a második legnagyobb dél-koreai bank építette be a szolgáltatásunkat a palettájába. De nem is lenne értelme annak, hogy egy bank felvásároljon minket. Akkor egy teljesen más üzletvitelt kellene működtetniük 2 500 alkalmazottal. Sokkal kifizetődőbb nekik is mindaz az integráció, amit jelenleg is csinálunk.

- Minden jel szerint a pénzmozgatási szektor fejlődik. Milyen lesz a versenyhelyzet, tart a kihívóktól a Wise?

- Biztos lesznek új belépők. A sikeres működéshez viszont kell az infrastruktúra, ami nálunk már adott, ha valakinek az üzletéhez erre szüksége lenne, nyugodtan hívjon fel. Mi már 10 éve piacon vagyunk, van egy jól működő rendszerünk, és arra számítok, hogy a mi infrastruktúránkat felhasználva sok sikeres vállalkozás fog megjelenni.

Viszont ha most vág bele valaki a saját infrastruktúrájának a kiépítésébe, tudnia kell, hogy ez sok idő. Mint mondtam, nekünk 10 év volt, most talán 7 év alatt is meg lehetne oldani de így is nagyon nehéz.

A bankszektorban évek óta panasz, hogy nagyon szigorú szabályok szerint kell működniük, miközben a fintech cégekre ehhez képest nagyon laza szabályrendszer vonatkozik. Erről mit gondol?

- Igyekszem az igazságot megtalálni minden érvben. Vitathatatlan, hogy a bankműködtetési engedély a legszigorúbb szabályozási keretbe tartozik. Ami Európában a bankok részéről a panasz, hogy nagyon jól sikerült egy rugalmas rendszert kidolgozni a fintech szektorra nézve. Én azzal érvelek, hogy mi nem úgy vesszük át a 100 ezer forintodat, hogy abból 90 ezret kiadok hitelként, mint amúgy egy bank teszi. Nálam letétben van a pénzed, amit egy biztos, csúcsminősítésű banknál tartok egy betétben, ami teljes biztonságot ad az ügyfélnek.

Épp ezért nem lenn igazságos, ha ugyanannak a szabályozó szigornak kellene megfelelnünk, mint egy banknak, mivel nem megyünk bele azokba a kockázatokba, amik egy hagyományos pénzintézet üzleti modelljének sajátja, nálunk nincs kaszinó.

Ezért úgy gondolom, hogy a mi esetünkben is magasan kell legyen a szabályozói elvárás, lévén emberek pénzét kezeljük, de ez más, mintha egy tényleges bank lennénk. Amennyiben úgy alakulna, hogy banki licenszet váltanánk ki, természetes, hogy ránk is a lehető legszigorúbb szabályok vonatkoznának.

-Sok országban működnek. Hogy sikerül megfelelni az eltérő szabályozó környezetnek?

- Nehéz, de emiatt nem érdemes nyavalyogni. Jelenleg 15 országban működünk, ezek közül például az Egyesült Államokban 49 államra van engedélyünk, és azok között, országon belül is eltérések vannak a szabályokban. Ezt meg kell oldani, vagy felvállalod, vagy eleve ne vágj bele. De az látszik, hogy a szabályozók is hasonló közegből jönnek, és alapvető értékeket akarnak betartatni.

- Vigyázz az ügyfeled pénzére.

- Ne verd át az ügyfeled.

- Ne hagyd, hogy a gonosztevők használják a platformodat.

Alapvetően mindenhol ez a három dolog a fontos, ha ezekre megvannak az eszközeid, akkor a helyi szabályoknak már eleve sokkal könnyebb megfelelni.

- A Wise egy londoni cég, az Egyesült Királyság pedig immár az Európai Unió szempontjából harmadik ország lett. Ez milyen változást hozott a cégnél?

- Kellett váltani, emiatt nyitottunk egy belgiumi irodát Brüsszelben. Sok európai ügyfélszámlát is áthelyeztünk. Ez sok cégnek nagyon megterhelő lenne, de mivel mi évente tudunk egy új ország piacára belépni, ismerjük a folyamatot, úgyhogy nem volt vészes. Az ügyfeleink tudják, hogy nem lesz változás a szolgáltatásainkban.

Személyes szinten nézve nagyon szar volt. Nemzetközi cég vagyunk, a britek a vállalatban leginkább szégyenkeztek az egész folyamat miatt. Szerencsére továbbra is könnyen tudunk munkaerőt felvenni, például Budapesten is. Nagy-Britannia kiválása az EU-ból sok bosszússágot okoz, de megoldjuk.

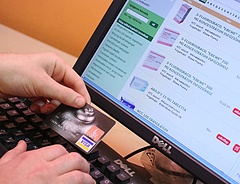

A Wise többpénznemű számla segítségével pénzt lehet tárolni, fogadni és költeni. Több mint 50 pénznemben szolgáltat a cég, eurótól a dolláron át a ghánai cediig. Az alacsony kölkűségeinek lényege, hogy a legtöbb esetben nincs tényleges pénzmozgás a nemzetközi hálózaton belül, így megkerülhetők a banki költségek.

A Wise piaci értéke jelenleg 10 milliárd fontra becsülhető. A cég profitábilis, 2020-ban 41 millió font feletti profittal zárt 421 milliós árbevétellel.

A cég a 2022-es pénzügyi évre 20 százalékot meghaladó árbevétel növekménnyel számol.