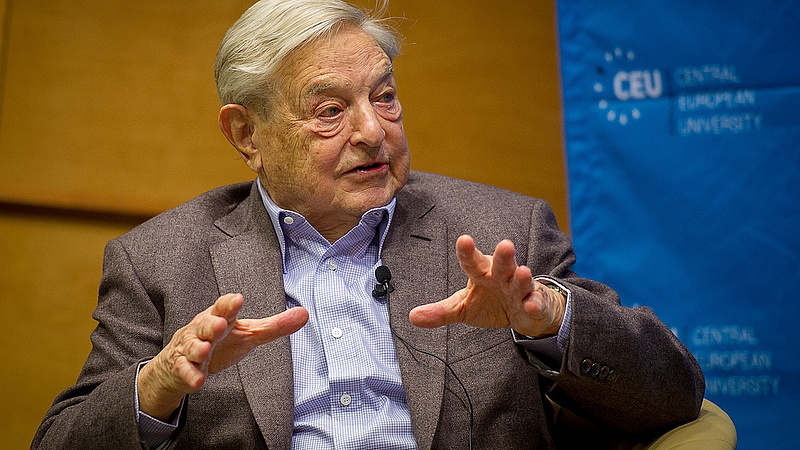

A magyar származású, 85 éves Soros György milliárdos üzletember számos értékvesztésre játszó befektetést hajtott végre az elmúlt napokban. A világsajtó a hét közepén adta hírül, hogy az üzletember, aki 1992-ben vált híressé azzal, hogy nettó egymilliárd dollárt keresett az angol font gyengülésére játszva, visszatért a napi kereskedéshez.

A Bloomberg számba vette, hogyan jöttek be vagy bizonyultak tévesnek az előrejelzései. Legutóbbi számítása eléggé bejött. A Soros Fund Management a részvénypiac gyengeségére számítva 37 százalékkal csökkentette tőzsdei befektetéseit az első negyedévben, és aranybányákba, illetve a nemesfémek árát követő alapokba vásárolta be magát.

Ezt követően az S&P-500 tőzsdeindek 3,1 százalékos hozamot hozott a részvénykosarát követő befektetőknek, míg a Barrick Gold Corp., Soros legnagyobb új befektetése 44 százalékos hozammal örvendeztette meg papírjainak tulajdonosait.

Kína bajba kerül

Az üzletember már 2013-ban megfogalmazta aggodalmait Kínával kapcsolatban. Úgy véli, hogy a világ második legnagyobb gazdaságának irányítói nem tudnak megbirkózni a gazdasági növekedés lassulásával. Néhány hónappal ezelőtt összehasonlította az USA 2007-2008-as állapotát a jelenlegi kínaival.

Az amerikai gazdaságot az akkori pénzügyi válságot megelőzően egy adósságlufi felfúvódása hajtotta, amely bizonytalanságot és instabilitást okozott az ország bankrendszerében. Az új kölcsönök nagy része a rossz hitelek és a veszteséget termelő vállalatok finanszírozására ment el - fejtegette április közepén egy konferencián.

Még nem

Kétségtelen, hogy a kínai vállalati kötvények jelentős része minden bizonnyal visszafizethetetlen lesz. A Bloomberg Intelligence becslése szerint májusban 15,6 ezer milliárd jüan (2,4 ezer milliárd dollár) értékű vállalati adósság volt kockázatos. Ezek kibocsátói nem rendelkeztek elegendő bevétellel a kamataik fizetéséhez. Ez megfelel a GDP 23 százalékának.

Ugyanakkor a Hang Seng Index tíz százalékot hozott a részvénykosárát követő befektetőknek az elmúlt három évben, ami ugyan nem valami fényes, de Soros jóslatát egyelőre nem igazolja. Az amerikai tőzsdék értéke 37 százalékkal zuhant 2008-ban, míg a kínai index az osztalékokat is figyelembe véve 22 százalékkal van 2015 áprilisában elért csúcsa alatt.

Nem dőlt be Görögország

Egy panelbeszélgetésen 2011 szeptemberében Soros azt mondta, hogy az európai adósságválság súlyosabb, mint a 2008-as pénzügyi krízis. Tavaly azt nyilatkozta, hogy 50-50 százalék az esélye annak, hogy Görögország kiesik az eurózónából. Nem tolhatják örökre maguk előtt az adósságaikat, miközben előbb-utóbb a gyenge gazdaság miatt nem lesz elsődleges - adósságtörlesztés nélküli - költségvetési többletük.

Az elmúlt hónapok azonban a görög válság enyhülését hozták. A befektetők figyelme Kína felé fordult, a hitelezők és az athéni kormány összehozott egy olyan megállapodást, amelynek alapján Görögország ki tudja fizetni hamarosan lejáró hiteleit és az Európai Központi Bank is újrakezdheti a görög bankok finanszírozását.

Soros vészjósló kommentjei óta a Bloomberg European 500 index 82 százalékot, az európai államkötvények nagyjából 14 százalékot hoztak dollárban a befektetőiknek.

Argentína, Argentína

Az üzletember guru személyes érdeklődést mutat Argentína iránt, ahol évtizedek óta vannak befektetései. Jóban van a korábbi elnök Cristina Fernandez de Krichnerrel, ám ennek ellenére azok között a befektetők között volt, amelyek meg akarták kapni argentin államkötvényeik teljes értékét - Kirchner ezeket nevezte keselyű alapoknak.

Soros emberei részt vettek az új argentin kormány áprilisi road show-ján, amelynek nyomán sikeresen értékesítettek 16,5 milliárd dollárnyi új állampapírt. Az argentin kötvények átlag 57 százalék hozamot hoztak azóta, hogy 2014 augusztusában kiderültet Soros befektetései.

Szépen gyengülő jen

Soros György családi vállalkozása közel egymilliárd dollárt keresett 2012 novembere és 2013 februárja között a japán jen gyengülésén. Helyesen mérték fel, hogy Abe Shinzo miniszterelnökké választása után lejtőre kerül a szigetország valutája, mivel az új kormányfő rábírja a Bank of Japant egy összehangolt fiskális-monetáris lazításra.

A befektető a kormányváltás után arra figyelmeztetett, hogy a monetáris enyhítés hólabda hatással járhat, mivel az emberek elkezdik kimenekíteni pénzüket az országból.

Veszélyes, amit a japán vezetés csinál, mivel az ezt megelőző 25 évben csak a költségvetési hiány növelték anélkül, hogy a gazdaság mozgásba lendült volna - fejtegette 2013 áprilisában. A BoJ nem lesz képes megállítani a jen gyengülését. Az ezt követően időszakban kétségtelenül folytatódott a japán valuta szánkázása.