A félelem fala, amin a részvényárfolyamok szeretnek felfelé kapaszkodni, a jelek szerint megvan, s a nagyobb piaci szereplők az október eleji mélypont óta lezajlott 15 százalékot meghaladó emelkedés ellenére még alul vannak súlyozva részvényekből. Így erről az oldalról nincs veszélyben az emelkedés.

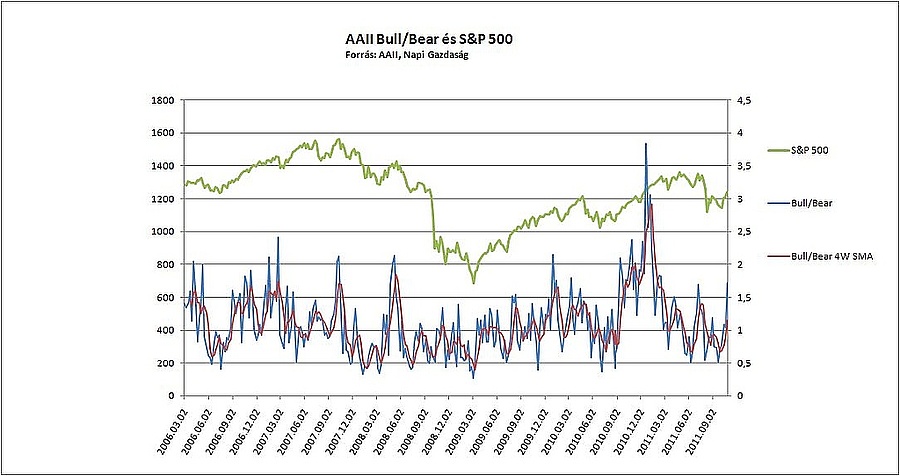

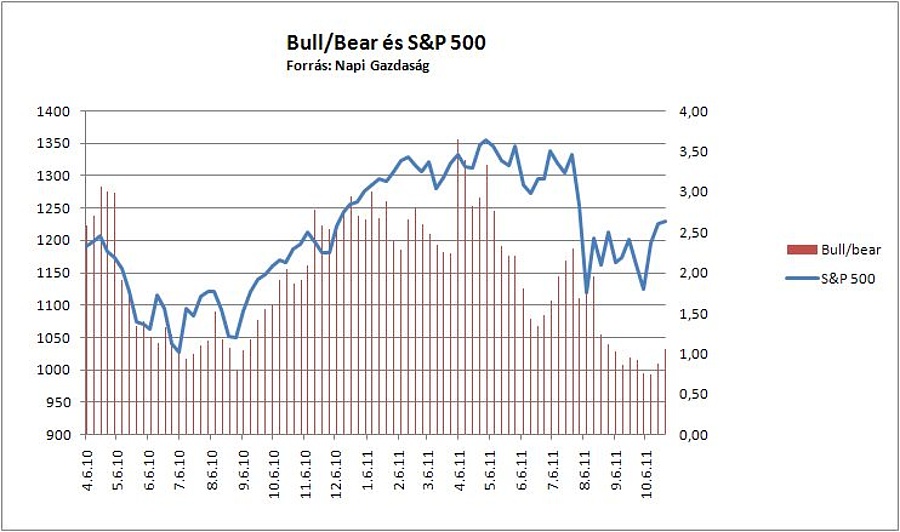

A kisbefektetők hangulata, amely meglehetősen nagy volatilitást mutat, már elég optimista tartományba lendült. Az amerikai kisbefektetői szövetség, az AAII friss felmérése szerint a következő 6 hónapban magasabb részvényárfolyamokat várók aránya körükben 43 százalékra ugrott az egy héttel korábbi 35 százalékról, az áresést vízionálóké pedig 34,6 százalékról 26 százalékra csökkent. Ezzel a felmérés bull/bear hányadosa 1,72-re ugrott. Ez még nem szélsőségesen magas érték, azonban már elég optimista, ebben a körben tehát nincs meg a kellő óvatosság a piaccal kapcsolatban. A kisbefektetők ennyire optimisták utoljára júliusban voltak, még az amerikai államadósság leminősítése és az S&P 500-as index hatalmas zuhanása előtt.

A profi tőkepiaci hírlevélírók többségét nem győzte meg meg a piac masszív emelkedése, bár borúlátásuk némileg enyhült. Körükben 35,8 százalékról 40 százalékra emelkedett az azonnali részvényvásárlást javaslók aránya, míg az eladásra szavazóké 41-ről 37,9 százalékra csökkent. Ezzel a felmérés bull/bear hányadosa az egyes érték fölé emelkedett, ami ugyan már nem a lokális piaci mélypontokra jellemző érték, azonban elég alacsony ahhoz, hogy fenntartsa a félelem falát, ami elvileg az emelkedéshez szükséges lehet. A hangulati mérőszám utoljára augusztusban járt ezen a szinten.

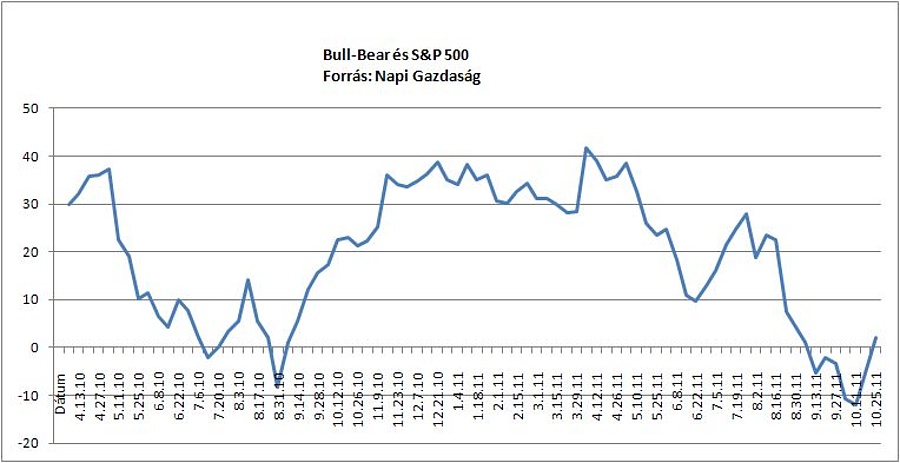

Ez mondható el a két tábor aránya közötti százalékpontos különbségből számolt bull-bear spreadről is. Ez 2,1 százalékpontra emelkedett, szeptember első hete óta most jár először pozitív tartományban ez az érték.

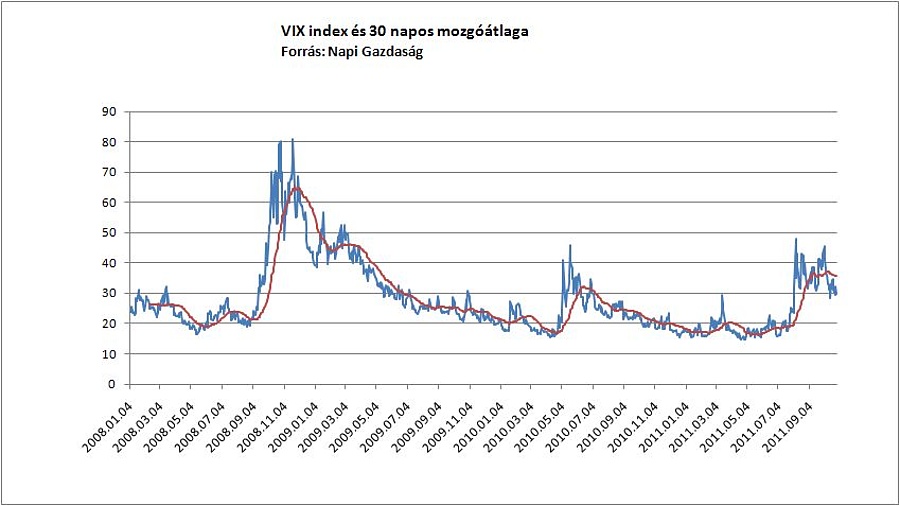

A VIX index eközben már második napja zárt a kritikus 30 pontos támaszszint alatt, igaz, egyelőre csak leheletnyire. A tartós kiegyensúlyozott emelkedés fennmaradásához meg kéne ragadnia a "félelem indexnek" e szint alatt.

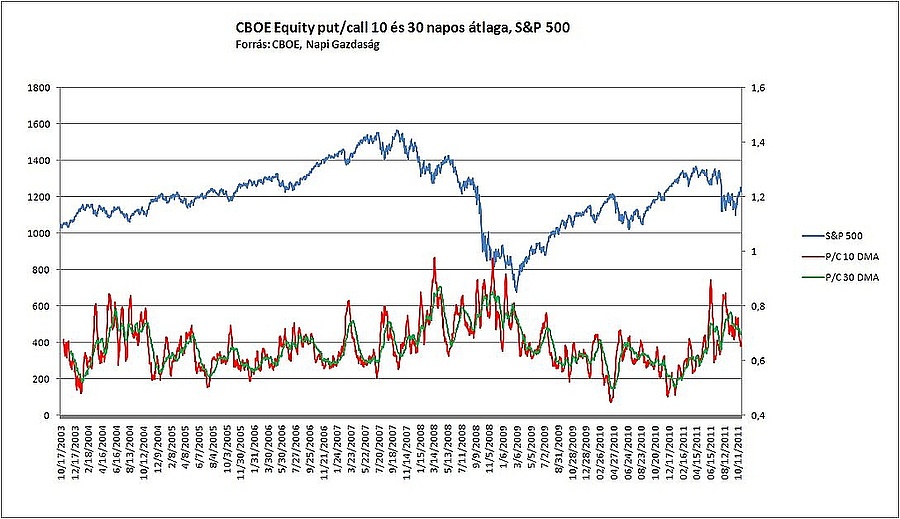

A Chicago Board Options Exchange-en az eladott eladási és vételi opciók arányát reprezentáló put/call arány 10 és 30 napos átlaga nem jár egyik irányban sem szélsőséges tartományban, talán a két mozgóátlag mintha letörni készülne emelkedő trendvonalát.

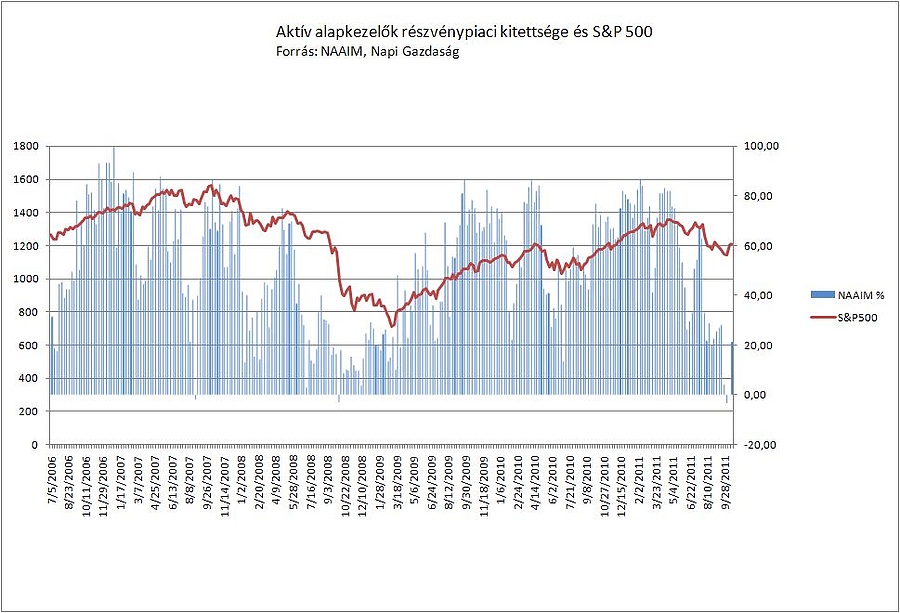

Ami igazán azt mutatja, hogy a szereplők nem nagyon számítottak olyan heves emelkedésre, ami az elmúlt hetekben bekövetkezett, az az amerikai aktív alapkezelők szövetsége, a NAAIM felmérése. Látható, hogy október elején szélsőséges tartományba lendült portfólióik short kitettsége, többségük tehát - paradox módon a mélypontok környékén - további áresést várt a részvénypiacon. A masszív emelkedés ellenére ezen a véleményen csak igazán lassan változtattak, az utolsó adat szerint portfólióik nettó long kitettsége az S&P 500-as index irányába még mindig 21 százalékon áll, ami alulsúlyozottságot jelent, s alacsonyabb, mint a szeptember végi értékek.

A nagy emelkedéssel eközben az S&P 500-as index 200 napos mozgóátlagának közelébe emelkedett. A hangulat eközben elég pesszimista ahhoz, hogy tovább emelkedhessen a piac, azonban a 200 napos vélhetően első körben nehéz falatnak bizonyulhat. Érdekes lehet megfigyelni, hogy a szint közelében kialakul-e olyan vételi pánik a szereplők körében, mint amilyen eladási pánikot láttunk néhány hete az 1100 pontos indexérték letörését követően.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!