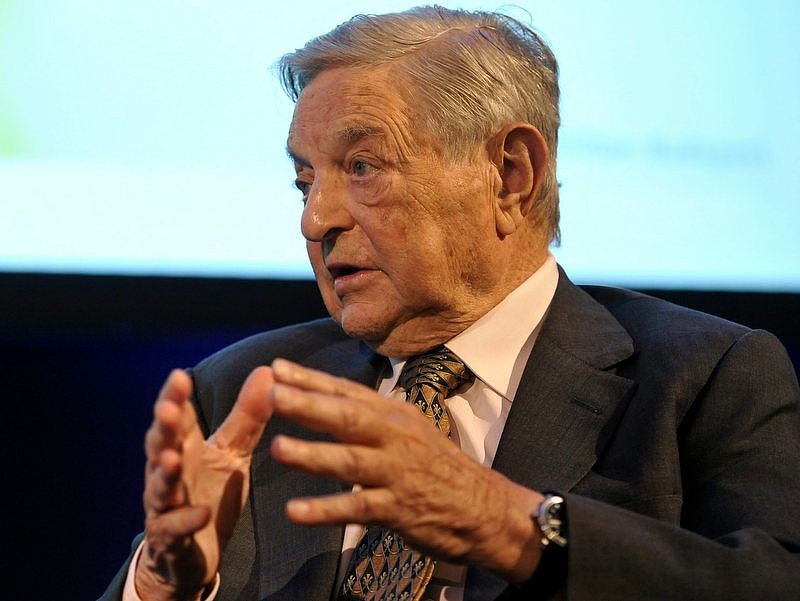

Az amerikai értékpapírpiaci felügyeletet ellátó SEC tegnap hozta nyilvánosságra azokat a jelentéseket, amelyeket az amerikai hedge fundok készítettek év végi portfólióikról. A Reuters összefoglalója szerint a legnagyobb hedge-fundok - köztük a Soros Fund Management LLC - számos olyan részvényt vásároltak, amelyek profitálhatnak az emelkedő inflációból és a növekvő bérekből az Egyesült Államokban.

A profi befektetők elsősorban olyan, kiskereskedelmi forgalomban érdekelt cégek részvényeit vásárolták, amelyek nem alapvető szükségleteket kielégítő, ciklikus fogyasztási cikkeket értékesítenek és növelték részesedésüket az alapanyagszektorban érdekelt cégekben is.

Kapcsolódó

A ciklikus fogyasztási cikkek előállításában érdekelt szektor elvileg profitálhat abból, ha emelkednek a bérek és az árak, azaz a hedge-fundok arra készülnek, hogy emelkedni fog az infláció az Egyesült Államokban - írja az összefoglaló. Emlékezetes, hogy az elmúlt két hétben az ezzel kapcsolatos várakozások küldték lejtőre a részvényárfolyamokat az amerikai tőzsdéken.

A bejelentések szerint a Soros Fund Management LLC vásárolt az Overstock.com Inc. és a Target Corp. kiskeredelmi cégek részvényeiből, de vettek Netflix papírokat is.

A szintén híres, David Einhorn nevéhez köthető Greenlight Capital Management a szektorban 13 új vételi pozíciót vállalat az utolsó negyedévben, a Julian Robertsonhoz köthető Tiger Management szintén sok új cégben vásárolt részesedést a ciklikus fogyasztási cikkekkel foglalkozó szektorban. Az összefoglaló hosszasan sorolja a híresebb hedge-fundok szektorbeli új vásárlásait, s megjegyzi, ezen kívül az alapanyaggyártó szektorban lehetett tapasztalni új nagy vételi pozíciók nyitását a hedge-fundok részéről.

Fél szemmel az alapokon

A Credit Suisse elemzői szerint egyébként a hedge-fundok kitettsége 2012 óta nem volt ilyen nagy a nyersanyagszektor irányában. Ugyanakkor emlékeztetnek arra, hogy csak a mostani jelentésekre alapozva befektetni meglehetősen nehézkes és bizonytalan lenne, azok ugyanis 45 nappal ezelőtti állapotot mutatnak. Mindezek ellenére a befektetők általában kiemelt figyelemmel kísérik a nagyobb hedge-fundok pozícióinak alakulását, de így tesznek rendszerint az ugyan nem hedge-fundként, hanem befektetési cégként működő, Warren Buffetthez köthető Berkshire Hathaway jelentéseivel is.

A Berkshire legutóbbi jelentése szerint jelentős IBM részesdését csökkentette 98 százalékkal, növelte viszont az utolsó negyedévben Apple és Tesla részvényeinek számát.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Legolvasottabb

Hajnali 3-kor nem az ügyeletes nővér, hanem az ellenőr ébresztette a betegeket

Oda a jólét Európában, fogalmunk sincs, mi várhat ránk

Megérkezett az első idei hitelminősítői döntés Magyarországról

A legjobban fizető állampapír, mégis kevesen veszik

Akkora a baj, hogy be kell avatkozni a népbetegség kezelésébe