Az elmúlt időszakban egyre látványosabban ment neki a Kínai Kommunista Párt a korábban piedesztára emelt nagy techcégeknek. A Tencent egyik hétről a másikra lett nemzeti büszkeségből pária, de sorra kapta a hatósági bírságokat a helyi Ubernek megfelelő Didi, vagy a Jack Ma vezette Alibaba és annak leányvállalatai.Pedig 2021 első fele nem ezt a jövőt vetítette előre: idén eddig hivatalosan mintegy húsz kínai cég jelentette be, hogy New York-i részvénykibocsátással 1,4 milliárd dollárnyi tőkét szeretnének bevonni a Dealogic adatai szerint. Aztán sorra csaptak le rájuk, azok pedig jobb a békesség elven elkezdtek a hongkongi tőzsdére menekülni.

A kínai technológiai cégek eddig több ok miatt is preferálták New Yorkot Hongkong helyett. Egyrészt az amerikai piac likvidebb és lazább, másrészt eddig ott nem kellett a kínai hatóságok és a hongkongi tőzsde kettős szigorú felügyelete mellett működniük. Ráadásul a befektetési bankoknak is jobb üzlet volt ez, hiszen Amerikában a kibocsátás 5-7 százalékát is beszedhették díjként a Hongkongban szokásos 2 százalék helyett.

A valódi ok pedig épp ez, amiért a kínai állam erődemonstrációba kezdett ellenük: maradjanak otthon, fizessenek otthon, ne vigyék ki a tőkét az Egyesült Államokba. Közben viszont ezt úgy adják el a népnek, hogy a szupergazdagok ellen lépnek fel, akik a munkásosztállyal szemben nem keményen dolgozva keresik meg a kenyérre valót, hanem tisztességtelen vagyonosodásukkal növelik a kínai nép egyszerű fiai és lányai közötti egyenlőtlenséget és feszültséget generálnak.

Soros is megjelent az ütleggel

Meg is lett ennek az eredménye: olyan befolyásos befektetők, mint Soros György, csökkentették kínai kitettségüket, és Cathie Wood ARKK ETF-je már nem tart ilyen részvényeket. Sokan mások veszteséget szenvedtek el a beszámolóik szerint. Az USA-ban jelenlévő kínai cégek részvényei elleni fogadnak a legtöbben a Bank of America által megkérdezett menedzserek. Londonban a Marshall Wace - a világ egyik legnagyobb fedezeti alapja - szerint a kínai cégek már befektethetetlenek - írja a Bloomberg.

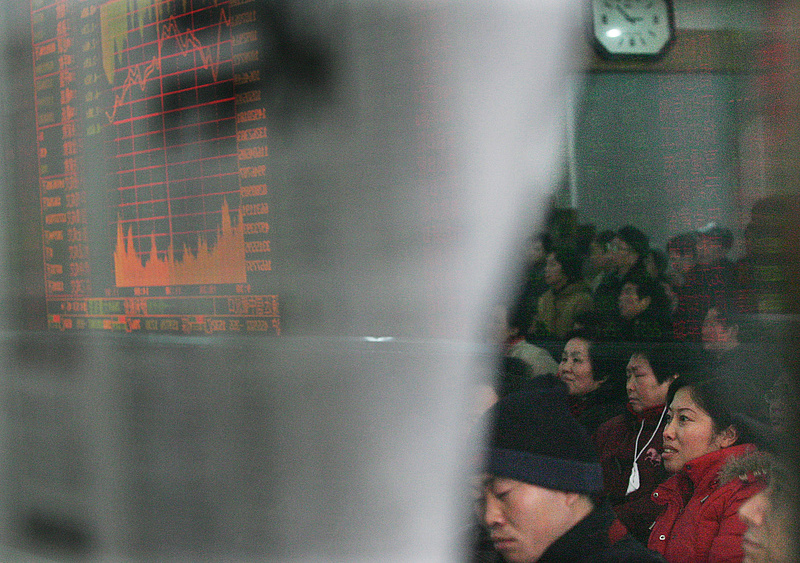

Ez hatalmas fordulat a 2021-es év korábbi időszakához képest, amikor a globális befektetők több pénzt pumpáltak az Amerikában jegyezett kínai cégek részvényeibe, mint bármikor a történelem során, és az MSCI China Index 27 éves csúcsra emelkedett. Most a globális alapkezelők több ezer milliárd dolláros veszteségekkel küzdenek, mivel a kínai kormány sorra veszi őket célba: az eladások a héten is folytatódtak, miközben az MSCI China Index 2005 óta a legalacsonyabb szinten kereskedik az S&P 500-hoz képest.

A szabályozási nyomás mind Kínában, mind az Egyesült Államokban fokozódik. Gary Gensler, az Értékpapír- és Tőzsdefelügyelet (SEC) elnöke hétfőn a kínai vállalatokba való befektetés kockázataira figyelmeztetett, és arra kérte a SEC munkatársait, hogy "egyelőre szüneteltessék" a kínai cégek által a tőzsdére lépéshez használt fedőcégek IPO-inak jóváhagyását. A Nasdaq Golden Dragon China Index - amely 98, az Egyesült Államokban jegyzett kínai céget követ - kedden már a hatodik egymást követő napon esett, miután Peking új szabályrendszert adott ki, amelynek célja a tisztességtelen online verseny megakadályozása.

Paul Marshall, a Marshall Wace 59 milliárd dolláros befektetési cég társalapítója szerint Kína saját technológiai ágazata elleni kemény fellépése elriasztotta a befektetőket, még akkor is, ha a hatóságok igyekeztek óvatosan kezelni a helyzetet, hogy minimalizálják a károkat. Most már valószínűbb, hogy az ország tőzsdei bevezetései nagyrészt az anyaországra korlátozódnak - jósolta a milliárdos egy múlt heti, ügyfeleknek írt levelében.

Az MSCI China Index közel 30 százalékot esett februári csúcspontja óta, amit a magánoktatási ágazatban végrehajtott hatósági üldözés eredményezett, amely az olyan cégek esetében, mint a Tal Education Group és a Gaotu Techedu a 90 százalékot is meghaladja. A Tencent - Kína legnagyobb tőzsdén jegyzett vállalata - egyéves mélypont közelében van. Ezzel szemben az S&P 500 13 százalékot emelkedett ebben az időszakban, míg az MSCI All-Country World Index 6,9 százalékot. Eközben a Wall Street-i stratégák folyamatosan rontják a kínai cégekre vonatkozó ajánlásaikat, az elemzők két évtizede nem voltak ennyire bizakodók az S&P 500 vállalatokat illetően.

Short és short

A kínai részvények elleni fogadások és például a Soros György által elfoglalt shortpozíciók egyre népszerűbbek. A Bank of America legutóbbi, alapkezelők körében végzett felmérése szerint a megkérdezett befektetők mintegy 11 százaléka a "Short China Stock"-ot tartja a legjellemzőbb stratégiának, még az amerikai techrészvények és az EGS-ek hosszútávú tartása is kevésbé jellemző befektetői hozzáállás. megkérdezettek mintegy 16 százaléka szerint a "kínai politika" jelenti most a legnagyobb kockázatot, szemben a júliusi majdnem nullával. A rangsorban közvetlenül az infláció, a taper tantrum (az amerikai kötvények hozamelkedése, ami akkor következhet be, ha a Fed úgy dönt, hogy visszafogja eszközvásárlási programját), a Covid-19 és az eszközbuborék mögött szerepel.

A kínai részvények zuhanása azt jelenti, hogy a nemzet vállalatai eltűnnek a világ legnagyobb piaci kapitalizáció szerinti rangsorából. A Tencent az egyetlen kínai cég, amely még mindig a 10 legnagyobb tőzsdén jegyzett vállalat között van, a 10. helyen, de már közel áll ahhoz, hogy megelőzze a Visa. Bár a techóriás ezt még megúszhatja: az Aberdeen Standard Investments lehetőséget látott az esésben és a mélyponton kezdte el vásárolni a Tencentet, és a legtöbb más nagy kínai technológiai részvényét is nagyjából változatlan mennyiségben tartotta meg portfóliójában,

Az irányvonal megtartása kemény próbatételnek bizonyul, mivel a veszteségek egyre nőnek.

Tájékoztatás

A jelen oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon személyes befektetési tanácsadóval!

Legolvasottabb

Ha nem avatkoznak be a külföldi munkavállalók foglalkoztatásába, vége a fejlődésnek

Lábon lövi magát Magyarország, ha nem változtatunk ezen a gyakorlaton

Magyar Péter napszemüvege: ha nem adózza le, bajban lehet

Megjöttek Müller Cecília adatai: ne csodálkozzon, ha fáj a torka

Itt a válasz Nagy Márton ultimátumára, megszólaltak a kutasok